遺産分割 法定相続割合でいいの?

近親者がお亡くなりになると、死亡届の提出、お葬式、死亡保険金の手続、健康保険や年金の手続、金融機関への連絡等、たくさんの手続をしなければなりません。

遺産があると、誰にどれだけ分けるかが問題になってきます。

きちんとした遺言があれば良いのですが、遺言がなければ相続人によって遺産を分割する必要があります。生前に贈与を受けていた人がいたり、最期のお世話した人がいたり、長男が家を継ぐという考えもまだ残っているところもあるでしょうし、考慮する要素は様々あると思います。

相続税を最小にするというのも、遺産分割するうえでの考慮要素の一つになります。

遺産分割の仕方によって相続税は大きく変わります!

<設例>

被相続人(亡くなられた方):お父さん

相続人:お母さんと子供1人

遺産:現金1億円

遺産の現金1億円をお母さんと子供とで分けます。分け方により、相続税がどのように変わるかシミュレーションしてみました。

縦軸は相続税額、横軸は子供に相続する割合を示しています。

青色はお父さんからの相続する時(一次相続)の相続税額を示しています。また、オレンジ色は、その後お母さんが亡くなり、お母さんから子供へ相続する時 (二次相続) の相続税額を示しています。

なお、お母さんは、お父さんから相続した財産には手を付けず、そのまま子供が相続すると仮定しています。

青色のグラフ、一次相続だけみれば、子供の相続割合をなるべく低くして、お母さんが相続したほうが相続税は安くなります。

これは配偶者控除という制度があり、配偶者は、相続で取得した資産の額のうち、1億6,000万円分 OR 法定相続分相当額のいずれか多い額までは相続税がかからないからです。

しかし、一次相続の時にお母さんの相続割合を高くしてしまうと、オレンジ色のグラフ、二次相続時の相続税は多額に発生してしまいます。

これは以下の要因で発生します。

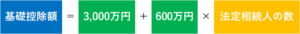

①基礎控除額の減少

一次相続のときは法定相続人がお母さんと子供の二人だったのに対して、お母さんから子供へ相続する二次相続の時には法定相続人が子供一人に減るため、基礎控除額が600万円減ってしまいます。

②相続税率が高く

相続税率は遺産の額が増えるほど、高くなります。

二次相続まで考慮した相続税合計で考えると、上記の設例では一次相続でお母さんに3,600万円、子供に6,400万円分けるのがよさそうです。

法定相続割合で分割すると相続税をそれより多く払わないといけないことになります。

実際はもっと複雑

上記の設例は説明のために単純化していますが、実際はもっと複雑です。

お父さんの死後、お母さんが羽をのばして遺産を元手に豪遊すれば二次相続はだいぶ軽くなるかもしれません。。。

遺産の中に土地が含まれる場合に「小規模宅地の特例」の適用によって、最適な遺産分割割合は変わってきます。

遺産の中に株式があり、今後、株式の価値が上がりそうであれば、早めに若い世代に移しておいたほうがよいかもしれません。

亡くなられた方のご意思、ご遺族の思いや今後の人生設計を踏まえつつ、遺産分割協議を進められることでしょう。その際、相続税がどの程度発生するかも考慮要素の一つとなると思います。協議が確定してしまう前に、税理士に相談することをお勧めします。